L’analyse du trafic dans le secteur bancaire pour la planification et les prévisions financières

Le secteur bancaire a subi plusieurs changements radicaux depuis les dernières années. À l’heure actuelle, les banques mettent plusieurs efforts pour instaurer une approche numérique dans le cadre de leur stratégie omnicanal, ce qui a poussé ces dernières à repenser les services en ligne et sur place.

Après la crise financière de 2008, les banques ont même décidé d’entamer une première vague de fermeture de succursales les moins performantes et rentables pour maximiser leurs investissements et leur énergie. Ce n’est pas une surprise de dire que la pandémie a elle aussi eu un impact sur les habitudes des clients en modifiant considérablement les tendances de la circulation avec l’instauration du télétravail obligatoire dans plusieurs domaines.

Avec la transition entamée récemment vers un retour graduel dans les bureaux et avec la montée en popularité des services en ligne, plusieurs questionnements se soulèvent concernant les réseaux de succursales physiques et ce que l’avenir leur réserve. Toutefois, même si la plupart des besoins bancaires de base sont accessibles entièrement à distance par l’intermédiaire d’appareils intelligents, certains clients souhaitent encore obtenir certains services en personne.

Dans ce cas, serait-il préférable de réduire le nombre de succursales pour optimiser leur rendement? La réponse est souvent OUI. Les données de mobilité, qui regroupent les données d’achalandage piétonnier et de circulation routière, et l’analyse du trafic sont alors particulièrement utiles pour effectuer des prévisions financières précises, améliorer la veille concurrentielle et comprendre les comportements des clients. Tous ces avantages permettront ultimement aux banques de prendre de meilleures décisions en ce qui concerne l’ouverture et la fermeture de succursales.

Les avantages des données de mobilité et des analyses de circulation dans le secteur bancaire

1. Effectuer des prévisions financières précises

En comparant les variations de la circulation routière par jour et par heure, les institutions financières peuvent suivre plus facilement les changements d’une semaine à l’autre en matière de rendement en plus de mieux comprendre la saisonnalité des ventes à l’échelle locale ou micro. Les données sur la mobilité rendent aussi possible la compréhension des schémas de circulation autour des sites, ainsi que des obstacles et des fermetures de routes qui pourraient avoir un impact négatif sur la performance d’une succursale existante ou potentielle.

Le fait d’analyser le volume de circulation et la fréquence des visites est également utile pour mesurer la notoriété et l’attractivité d’une banque et de sa marque. En effet, une banque ayant un bon pouvoir d’attraction sur le public peut remarquer une augmentation de la circulation autour de ses succursales. Ainsi, une forte image de marque et une sélection de sites judicieuse sont des éléments cruciaux pour garantir le succès d’une institution financière.

2. Procéder à la veille concurrentielle

Les données sur la mobilité sont un atout de taille pour augmenter la connaissance des succursales des concurrents et pour mieux comprendre leur choix d’emplacements. Ce n’est pas pour rien que les institutions financières ont tendance à se regrouper dans un même secteur et de se placer à proximité d’autres détaillants, comme des pharmacies, des épiceries, des restaurants ou des stations-service. Ce phénomène, appelé « agglomération », contribue grandement aux stratégies de localisation commerciale des entreprises et leur permet de tirer avantage de l’achalandage piétonnier des commerçants voisins.

En plus de cela, les données de mobilité permettent aux banques d’analyser les effets externes influençant positivement ou négativement les performances des concurrents, tels que la circulation routière, les commerces à proximité ou des obstacles physiques. Les banques peuvent ensuite s’y fier pour prendre des décisions plus éclairées pour leurs propres succursales. Par ailleurs, 92 % des organismes d’investissement, qu’il s’agisse de fonds spéculatifs, de fonds de capital-investissement ou de capital de risque, utilisent des données géospatiales pour guider des décisions de toutes sortes.

3. Comprendre les comportements des clients

Les tendances de consommation et les caractéristiques démographiques des clients peuvent être mieux comprises grâce à l’analyse du trafic, qui prend non seulement en compte le volume de la circulation, mais aussi le lieu de départ (origine) et d’arrivée (destination) des clients. Ces données peuvent ensuite être utilisées pour estimer la distance parcourue par ceux-ci et le temps nécessaire pour se rendre à une succursale, ce qui permet ensuite d’évaluer la portée de cette dernière. Elles peuvent même expliquer les comportements de déplacement inhabituels des clients.

Par ailleurs, les banques souhaitant augmenter leur achalandage piétonnier, même malgré la montée en popularité des services en ligne, n’auront pas d’autres choix que de redéfinir les espaces en succursale et de connaître le type de clients qui désirent obtenir des services bancaires en personne, la distance qu’ils parcourent et la durée des visites. Elles pourront ainsi ajuster leurs offres sur place pour améliorer l’expérience client globale.

Par exemple, elles pourraient décider d’ajouter des guichets automatiques, des kiosques, des camions et des services au volant ou d’intégrer des portefeuilles virtuels dans l’expérience bancaire traditionnelle. Dans ce cas, les données de mobilité peuvent aider les banques à comprendre où se trouve le meilleur trafic piétonnier. Ces types de services permettent aux banques de se différencier de leurs concurrents.

Prendre les meilleures décisions en matière de succursales grâce aux données de mobilité et à l’analyse du trafic

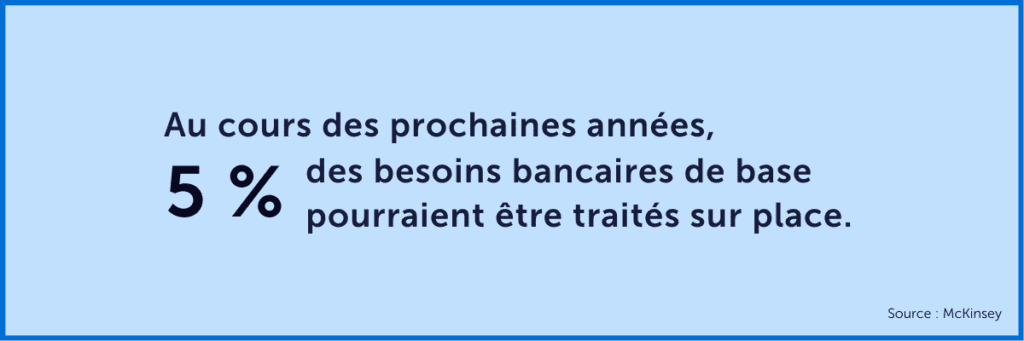

Actuellement, plusieurs institutions financières réfléchissent à la meilleure manière de redistribuer leurs ressources et de prendre des décisions numériques et immobilières réfléchies. Certaines banques entrent même dans la prochaine phase de fermeture de succursales. L’emplacement de chaque succursale est habituellement déterminé par les offres et influencé par des données en temps réel en matière d’occasions de marché, de schémas de circulation, de concurrence et de comportements des clients. La commodité physique revient souvent comme étant le facteur déterminant la densité des points de vente. Toutefois, selon une étude de McKinsey, le pourcentage des besoins bancaires de base traités sur place pourrait atteindre seulement 5 % au cours des prochaines années.

« Ultimement, les visites en succursale seront peu fréquentes et axées sur les conseils et la résolution des problèmes — tout comme une visite bisannuelle au magasin de téléphonie ».

– Novantas

Même malgré la baisse de l’achalandage dans les succursales et l’arrivée des canaux numériques, il y aura toujours un besoin pour des emplacements brique et mortiers, surtout pour les activités à forte valeur ajoutée. Par exemple, il peut être constaté que les comptes ouverts par voie numérique ont un taux de rétention la première année de seulement 50 %, comparativement à 80 % pour les comptes ouverts sur place.

En raison du dynamisme du marché, les outils de suivi du trafic piétonnier et des véhicules en temps réel seront de plus en plus pertinents, car ils fournissent des données contextuelles sur les clients et leur déplacement. En les combinant avec des données de localisation et des données démographiques, les banques peuvent alors avoir une image complète de la clientèle d’une zone particulière et de leurs besoins. Une fois les données extraites en format utilisable, les institutions financières peuvent ensuite concevoir des tableaux de bord informatifs leur permettant de visualiser de manière concrète la performance des succursales en fonction de la fluctuation du volume de circulation.

Ces informations joueront un rôle clé pour déterminer quels services offrir à quelles succursales et les zones visées par les ouvertures et les fermetures. Lors d’un processus de sélection de sites, l’idéal est d’allier l’équipe prenant les décisions immobilières au groupe marketing faisant des analyses géographiques pour construire des modèles de planification à l’aide des données des sites existants. Ainsi, les planificateurs de sites peuvent économiser du temps en évitant de se déplacer sur les lieux d’une succursale potentielle et de dessiner manuellement sur des cartes. Inversement, en cas de fermeture, les banques devront redoubler leurs efforts sur le plan de l’engagement numérique auprès des clients des zones concernées.

Comment choisir la solution de données de trafic la plus efficace

Les données de mobilité doivent devenir monnaie courante dans le secteur bancaire pour aider les institutions financières à effectuer des analyses en matière de trafic efficaces. Celles-ci ne savent cependant pas toujours par où commencer dans leurs recherches d’un fournisseur et n’ont pas toujours les ressources humaines ou l’équipement nécessaire pour réussir à maximiser l’utilisation de ces données.

Ainsi, il est impossible pour la majorité des organisations de se procurer, d’intégrer, d’enrichir et d’exploiter de manière optimale des données à l’aide d’un SIG classique sans avoir recours à une entreprise ayant d’excellentes compétences en données géospatiales et en technologies de stockage infonuagique. En outre, puisque les données de mobilité sont très volumineuses, il est d’autant plus nécessaire d’adapter les systèmes — souvent inadéquats — des entreprises avant d’optimiser les capacités de traitement et d’assurer un bon rendement. C’est là que Korem intervient avec son offre de données en tant que service (DaaS) et de plateformes infonuagiques permettant de facilement surmonter les enjeux de données.

Nous vous invitons à regarder notre webinaire complémentaire à cet article, Comment prédire le succès des succursales dans un monde numérique (disponible en anglais seulement), pour apprendre comment :

- Les données géolocalisées permettent d’avoir une vision hyperlocale du succès d’une succursale;

- Les zones commerciales sont définies par une corrélation haute-fidélité entre le trafic automobile ou piétonnier quotidien;

- L’utilisation de données géospatiales permet de segmenter le public et de faire connaître la marque.